اسمارت مانی(smart money) در فارکس چیست؟

همانطور که بدون شک از قبل می دانید، بیش از 90٪ از معامله گران فارکس به طور کلی پول از دست می دهند و در نهایت دست از کار می کشند.

با توجه به اینکه بازار یک بازی با مجموع صفر است، این بدان معناست که فقط 10٪ از معامله گران فارکس سودآور هستند و 90٪ پول خود را به راحتی از دست می دهند.

در چنین محیطی، به سختی می توان به موفقیت دست یافت، اما با درک آنچه که اسمارت مانی انجام می دهد، می توانید بر روی مسیر آنها به سمت موفقیت حرکت کنید.

اسمارت مانی (smart money) چیست؟

اسمارت مانی سرمایه ای است که توسط سرمایه گذاران نهادی ، صاحبان بازار، بانک های مرکزی، صندوق ها و سایر متخصصان مالی کنترل می شود.

معمولاً بازیگران بزرگتری مانند بانکها یا پول سازمانی، معاملهگرانی هستند که میتوانند از اندازه بزرگ خود برای تأثیرگذاری بر بازار استفاده کنند.

اما این بدان معنا نیست که بازارهای فارکس فاسد هستند یا اینکه بازیگران نهادی به نحوی از ما در حوزه معاملات خرده فروشی کسب سود کرده اند. فقط این است که شما با یادگیری اسمارت مانی، می توانید با درک روانشناسی بازار و اندازه موقعیت های بزرگ که می تواند بازار را به حرکت درآورد، معاملاتی سودده واقعی را ایجاد کنید.

بانک ها در سمت موفقیت ایستاده اند و ما میخواهیم با یادگیری مفاهیم اسمارت مانی پشت سر آنها حرکت کنیم.

چگونه با اسمارت مانی(smart money) معامله کنیم؟

در بازار فارکس، عبارت “Smart Money” به نوعی از سرمایهگذاران و معامله گران حرفهای اشاره دارد که به صورت هوشمندانه و با تحلیل دقیق تصمیمات سرمایهگذاری خود را اتخاذ میکنند. این سرمایهگذاران عموماً دارای تجربه و دانش عمیق در بازار فارکس هستند و از رویکردهای تحلیلی پیشرفته برای تشخیص الگوها و روندهای بازار استفاده میکنند.

توسط رویکرد Smart Money، میتوانید در بازار فارکس به راحتی معامله کنید. برای استفاده از سبک اسمارت مانی بهتر است به اصول زیر توجه کنید:

- تحلیل بازار: استفاده از تحلیل فنی و بنیادی برای بررسی روندهای بازار، الگوهای قیمتی، شاخصها و اخبار مرتبط. این تحلیلها به شما کمک میکنند تا بهتر بفهمید که بازار در حال حاضر در چه وضعیتی است و چه تغییراتی قابل پیشبینی است.

- شناسایی نشانههای Smart Money: مطالعه و تحلیل روندهای عرضه و تقاضا، حجم معاملات و رفتار بازار که ممکن است نشان دهنده حضور Smart Money باشد. بررسی الگوهای قیمتی متناسب با نیروهای Smart Money و تلاش برای تشخیص ورود یا خروج آنها از بازار.

- مدیریت ریسک: استفاده از سیستمهای مدیریت ریسک موثر مانند سفارشات محدود (Limit Orders) و توقف ضرر (Stop Loss) برای محدود کردن خسارت در صورت عدم موفقیت معاملات. این اصول به شما کمک میکنند تا در صورتی که تجارت به سمت نقل و انتقال منفی بروید، خسارت را محدود کرده و مزیت رقابتی خود را حفظ کنید.

- پیشبینی و تعقیب: توجه به تغییرات بازار و روندهای قیمتی، تحلیل متناسب با بازار و استفاده از ابزارها و شاخصهای فنی برای تشخیص نقاط ورود و خروج استراتژیک. مهم است که با تحلیل مداوم بازار و بروزرسانی دانش خود، در صورت تغییر شرایط سریعاً عکس العمل مناسب را نشان دهید.

- آموزش و تجربه: بهبود دانش خود درباره روشها و راهکارهای مرتبط با Smart Money، شناخت بازار و پروسه معاملاتی و کسب تجربه عملی در طول زمان. این امر شامل مطالعه کتب، دورههای آموزشی، استفاده از نمونههای مجازی (دمو) و تجارب قبلی است.

به یاد داشته باشید که معامله گری در بازار فارکس همیشه با ریسک همراه است و استفاده از روش Smart Money نیز هیچگونه ضمانتی برای سودآوری مطلق نمیدهد. بهتر است قبل از ورود به معامله حساب خود را بازبینی کرده و با مشاور مالی یا حرفهایهای مالی مجرب مشورت کنید.

سبک ICT چیست؟

قانون کلی سودآوری در معامله گری فارکس و بازارهای دیگر بسیار ساده است:”در کف بخرید و در سقف بفروشید”. قاعدتا همه ما این را میدانیم، اما برای رسیدن به مرحله نهایی که همان عمل کردن به این مفهوم است عموما موفق عمل نمی کنیم.

همانطور که میدانیم شکل گیری مناطق عرضه و تقاضا در بازار بر اساس نیت افراد حاضر در بازار شکل می گیرد. پس ارزان خریدن و گران فروختن، بخشی از دستاوردهای پی بردن به این ذهنیت است.

ما همواره تلاش می کنیم تا عرضه و تقاضا را بر روی چارت و به وسیله ی الگوهای قیمتی پیدا کنیم تا رفتار معامله گران را متوجه شویم. مفهومی که به صورت عامیانه به آن پرایس اکشن می گوییم.

پرایس اکشن ict در حقیقت مناطق عرضه و تقاضا و ذهنیت آینده ی قیمت را جستجو می کند و ردپایی که بانک ها، موسسات و پول های قدرتمند در قیمت به جا می گذارند را دنبال می کند.

در واقع سبک های مختلف پرایس اکشن به دنبال مناطق عرضه و تقاضا با روش های مختلف، و در حال جستجوی رفتار قیمت و ذهنیت پول های بزرگ و ارزشمند بازار است .

بنیان گذار سبک ICT کیست؟

مایکل هادلستون به عنوان معامله گر و بنیان گذار پرایس اکشن ICT در معاملات فارکس شناخته می شود. ICT فقط یک نام مستعار است که او برای کانال یوتیوب خود ایجاد کرده است، و به همین دلیل عموماً با نام مستعار خود یعنی ICT شناخته می شود. او یک معامله گر فارکس، یک مربی و منتور معاملات فارکس، و همچنین یک مربی زندگی است. روش منحصر به فرد او در تدریس و روش معامله گری اش، در دنیای معامله گری طوفانی به پا کرد که منجر به افزایش محبوبیت آن در سراسر دنیا شد.

روش ICT و معامله گری با آن

ICT یک استراتژی معاملاتی از مایکل هادلستون، معامله گر و مربی فارکس است که هدف اصلی این استراتژی معاملاتی، ترکیب حرکات قیمت و مفهوم پول هوشمند برای یافتن نقطه ورود بهینه در معاملات است.

طبق نظر مایکل یک معامله گر سبک ICT فردی است که توانایی کسب درآمد زیادی را به طور مداوم در بازار فارکس دارد. یک معامله گر باید برنامه معاملاتی، نظم و انضباط و اطمینان به استراتژی معاملاتی خود داشته باشد. معامله گران ICT این بازار را بر اساس آنچه دیگران انجام می دهند یا می گویند معامله نمی کنند.

آنها کاملاً از چرایی معاملات و اهداف برنامه معاملاتی خود آگاه هستند. در واقع ICT مزیت خاص خود را دارد که معامله گران به طور مداوم از آن استفاده می کنند.

انوع پرایس اکشن

همانطور که گفتیم پرایس اکشن به بررسی تاریخچه قیمتها و تحلیل رفتار بازار بدون استفاده از اندیکاتورهای تکنیکال اطلاق میشود. در این روش، معاملهگران بر اساس الگوها و روندهای قیمتی موجود در نمودارها تصمیمگیری میکنند. در ادامه به برخی از مهمترین انواع پرایس اکشن و نحوه تحلیل آنها میپردازیم.

1. نقاط حمایت و مقاومت (Support and Resistance):

نقاط حمایت و مقاومت، مناطقی هستند که قیمت با دشواری از آنها عبور میکند. نقطه حمایت، قیمتی است که معمولاً خریداران وارد بازار میشوند و باعث افزایش قیمت میشوند. نقطه مقاومت نیز قیمتی است که فروشندگان وارد بازار میشوند و باعث کاهش قیمت میشوند.

2. الگوهای کندلی (Candlestick Patterns):

الگوهای کندلی، ترکیبهایی از کندهای قیمتی هستند که به معاملهگران کمک میکنند تا رفتار بازار را بهتر درک کنند. برخی از معروفترین الگوهای کندلی عبارتند از: Hammer, Shooting Star, Engulfing, Doji و Harami.

3. پرایس اکشن در روند (Trend):

پرایس اکشن در روند به تحلیل رفتار قیمت در زمانی که بازار در یک روند صعودی یا نزولی قرار دارد اطلاق میشود. در این شرایط، معاملهگران میتوانند از خطوط روند (Trendlines) و کانالهای قیمتی (Price Channels) برای شناسایی روندها و تصمیمگیری استفاده کنند.

4. پرایس اکشن در نوسان (Swing):

پرایس اکشن در نوسان به تحلیل رفتار قیمت در زمانی که بازار در حالت نوسانی (Swing) قرار دارد اطلاق میشود. در این شرایط، معاملهگران میتوانند از نقاط حمایت و مقاومت، الگوهای کندلی و سطوح فیبوناچی برای تصمیمگیری استفاده کنند.

5. پرایس اکشن در بازتاب (Pullback):

پرایس اکشن در بازتاب به تحلیل رفتار قیمت در زمانی که بازار پس از یک حرکت قوی به سمت معکوس حرکت میکند اطلاق میشود. در این شرایط، معاملهگران میتوانند از سطوح فیبوناچی، نقاط حمایت و مقاومت و الگوهای کندلی برای شناسایی احتمال بازگشت قیمت به روند اصلی استفاده کنند.

6. پرایساکشن در نفوذ (Breakout):

پرایساکشن در نفوذ به تحلیل رفتار قیمت در زمانی که بازار از یک محدوده یا الگوی قیمتی خارج میشود اطلاق میشود. در این شرایط، معاملهگران میتوانند از الگوهای کندلی، حجم معاملات و نقاط حمایت و مقاومت برای شناسایی احتمال ادامه حرکت قیمت استفاده کنند.

7. پرایساکشن در ترکیببندی (Confluence):

پرایساکشن در ترکیببندی به تحلیل رفتار قیمت در زمانی که چندین عامل تحلیلی به یک نتیجه مشترک میرسند اطلاق میشود. در این شرایط، معاملهگران میتوانند از ترکیب سطوح حمایت و مقاومت، الگوهای کندلی، سطوح فیبوناچی و خطوط روند برای شناسایی مناطق بالقوه معاملاتی با احتمال بالای موفقیت استفاده کنند.

8. پرایساکشن در معاملات بازده (Risk-Reward Ratio):

پرایساکشن در معاملات بازده به تحلیل رفتار قیمت در زمانی که معاملهگران به دنبال تعیین نسبت مناسب ریسک به بازده هستند اطلاق میشود. در این شرایط، معاملهگران میتوانند از نقاط حمایت و مقاومت، سطوح فیبوناچی و الگوهای کندلی برای تعیین میزان ریسک قابلپذیری و هدف قیمتی استفاده کنند.

تفاوت پرایس اکشن ICT و RTM چیست؟

از سبک پرایس اکشن RTM به عنوان مهندسی معکوس رفتار بانک ها یاد می کنند. این در حالی است که سبک پرایس اکشن ICT ، تمرکز اصلی خودش را بر روی نقدینگی بازار می گذار و سطوحی که مارکت میکر (بازارگردان) پس از جمع آوری نقدینگی و شکار معامله گران خرد از طریق برخورد قیمت با استاپ لاس آنها جستجو می کند را، ارزیابی می کند!

به عبارتی، پرایس اشکن ICT نواحی انجام معامله توسط مارکت میکرها را با توجه به ردّ پایی که از خودشان به جا می گذارند جستجو می کند.

این مطلب که می شود دست بانک ها و مارکت میکرها را خواند، اگر چه ممکن است همواره خیلی دقیق نباشد ولی به واقعیت نزدیک است و با رعایت احتیاط های لازم، می توان به آنها تا حد مشخصی اتکا کرد.

یک مفهوم کلیدی که هر پرایس اکشن کار در شروع ماجرا باید یاد بگیرد ساختار قیمت(market structure) است. قیمت سه کار بیشتر نمی تواند انجام دهد یا روند صعودی داشته باشد، یا نزولی باشد و یا در جا بزند که اصطلاحا به آن تریدینگ رنج می گوییم.

ساختار قیمت یا market structure چیست؟

بازار در یک الگوی عمومی و یک ساختار مشترک حرکت می کند و اگر این ساختار قیمت را یاد بگیرید، خواندن مارکت بسیار راحت می شود.

در مارکت استراکچر شما می توانید سقف و کف های واقعی بازار را تشخیص دهید و همراه با حرکات بازار پیش بروید. توجه کنید که قرار نیست شما آینده بازار را پیش بینی کنید، فقط قرار است با فهمیدن صحیح ساختار قیمت در بازار همراه با آن جلو روید . بتوانید در بازارهای مالی سود کنید.

در مارکت استراکچر شما ساختار بازارهای مالی را در تایم فریم های معین و مشخصی بررسی می کنید تا متوجه الگوی رفتاری مارکت میکرها و بزرگان بازار شوید و بتوانید نقاط سفارش گذاری قیمت را پیدا کنید و اوردرهای خود را در آن نقاط بکارید.

در ساختار کلی در تایم های بالاتر از ساختارهای داخلی در تایم فریم پایین تر تشکیل شده است و درک آن می تواند کلید سودسازی شما در بازار باشد.

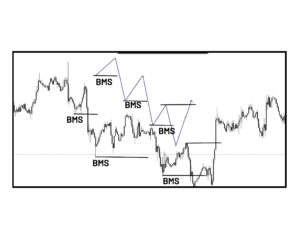

BMS چگونه بوجود می آید؟

در روند صعودی، قیمت سقف و کف های بالاتر از هم می زند و به نظر خریداران احترام می گذارد که به آن ناحیه تقاضا نیز می گوییم. طبیعتا ادامه روند صعودی به شرط شکسته شدن سطوح و کشف قله های جدید ادامه پیدا می کند.

در روندهای نزولی قاعدتا کف ها و سقف های پایین تر از هم ایجاد می شود که در این مرحله قیمت به نظر فروشندگان احترام می گذارد که به آن محدوده عرضه می گوییم.ادامه ی روند نزولی منوط بر شکسته شدن کف قبلی است.

اما در بازارهای رنج (نوسانی) قیمت در حال نوسان است. برای پیدا کردن و یا تشخیص روند در مواقعی که بازار رنج است باید به کف ها و سقف ها دقت کنیم. با شکستن کف و یا سقف تریدینگ رنج، روند بازار مشخص می شود. این شکستن کف و سقف در جهت روند را شکست ساختاری بازار یا اصطلاحا بی. ام. اس می نامیم که با نماد BMS نشان می دهیم.

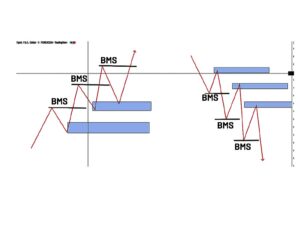

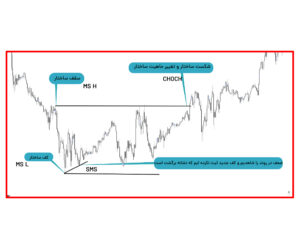

به مثال زیر توجه کنید:

در اینجا سقف و کف های بالاتر را مشاهده می کنیم. اگر کف یا سقف شکسته شود روند ما در تایم تحلیلی که انتخاب کرده ایم، به ترتیب نزولی و یا صعودی خواهد بود و تا نقض مسئله و کشف شواهد جدید ادامه خواهد داشت .

با توجه به تصویر بالا اگر سقف بالاتری زده شود، روند ادامه پیدا خواهد کرد (کف بالا تر نیز تشکیل شود) اما اگر آخرین کف شکسته شد، نشان دهنده پایان روند می باشد .

اگر بخواهیم تحلیلی تر به چارت نگاه کنیم قبلا گفته بودیم که روند صعودی به خریداران احترام می گذارد و در جهت تقاضا حرکت می کند. وقتی کف بالاتر شکسته می شود، یعنی خریداران متوقف شده اند و قدرتشان کاهش پیدا کرده است و روند در تایم مورد نظر( 1 ساعت، 4 ساعت، روزانه )که قبلا انتخاب کرده اید، متوقف شده است.

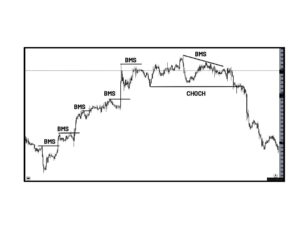

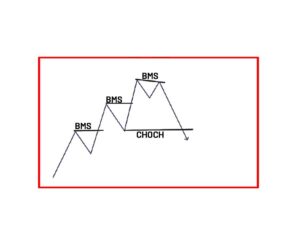

به مثال زیر دقت کنید:

به صورت کلی ادامه دار بودن روند را، مشروط به کشف سقف های بالاتر توسط قیمت در روند صعودی و یافتن کف های پایین تر در روند نزولی میدانیم.

اگر حالت فوق شکل نگرفت، یعنی در روند صعودی سقف های بالاتری را شاهد نبودیم، روند را یک روند ضعیف در نظر می گیریم و تغییر و ماهیت ساختاری را مشاهده می کنیم.(تغییر ماهیت ساختاری یا همان choch)

به شکل زیر توجه کنیید:

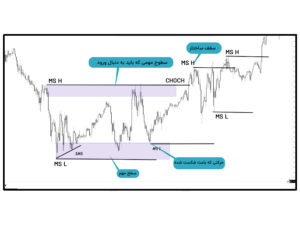

برای همه ما به کرات اتفاق افتاده که در زمان لایو بازار که آینده بازار مشخص نیست غافل گیر شده ایم و اصلاح بازار را در تایم بالاتر را با برگشت روند اشتباه بگیریم. پس برای رفع این اشتباه همیشه در جهت ساختار بزرگتر تصمیم بگیریم و در تایم های کوچکتر وارد بازار شویم .

در تایم های پایین تر اگر دقت بیشتر به خرج دهیم، می توانیم پایان اصلاح روند را متوجه شویم.

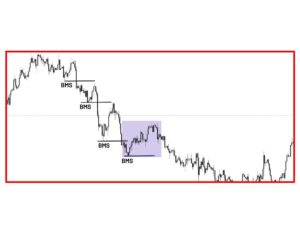

به عنوان مثال در اینجا ما روند نزولی را در تایم بالاتر شاهد هستیم. در تصویر پایین قسمت علامت گذاری شده،(که اصلاح روند نزولی در تایم بالاتر هست) زا در تایم پایین تر بررسی میکینم.

در این تصویر، در قسمت علامت گذاری شده، اصلاح روند صعودی در تایم پایین تر را شاهد هستیم

در اینجا اصلاح روند صعودی در تایم پایین ضعیف رخ داده است و ساختار روند تغییر کرده است. ما همواره باید منتظر پایان اصلاح و ادامه روند غالب باشیم و بعد از تغییر ساختار بازار و در یک موقعیت مناسب وارد بازار شویم.

تا اینجا ساختار بازار و شرایط صعود و نزول را برای شما توضیح داده ایم. حال در ادامه مقاله می خواهیم این قضیه را به صورت عملی برسی کنیم.

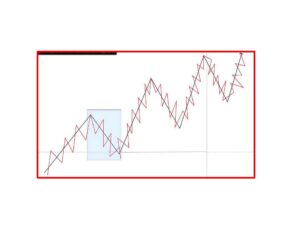

در لایو بازار ساختار را چگونه تحلیل کنیم؟

به خاطر داشته باشد که همیشه در لایو بازار با نوسانات زیادی مواجه هستیم .

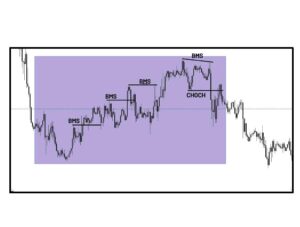

در تصویر بالا در یک روند نزولی هستیم و یک حرکت باعث تغییر روند شده است (کف پایین تری ثبت نشده است). ما سقف روند را به عنوان سقف جدید و کف ایجاد شده را به عنوان کف ساختار در نظر می گیریم. با این دید که، پس از هر حرکت در بازار، اصلاحی صورت می گیرد، باید به برگشت و اصلاح قیمت دقت کنیم . اگر این اصلاح باعث شکست سقف ساختار شود، تغییر ماهیت روند را داریم و اگر شکسته نشود، روند به نزول خود ادامه خواهد داد.

به چارت زیر توجه کنید:

برای اطمینان بیشتر از تغییر روند، بهتر است، بدنه کندل ها را برسی کنیم چرا که شدو ها ممکن است درگیر استاپ هانت شوند. ( جمع کردن نقدینگی)

وقتی روند ساختار را تشخیص دادیم بدون هیچ پیش بینی به بازار نگاه می کنیم و منتظر می مانیم تا قیمت، سقف و کف ساختار را بشکند. وقتی شکسته شد، روند ما در تایمی که در آن تحلیل انجام می دهیم ( تایم روزانه، ساعتی یا دقیقه) صعودی و یا نزولی خواهد بود. نقطه ورود و خروج در کف ها و سقف هاست، بنابرین کف ها و سقف ها خیلی مهم هستند و ما در این دو نقطه دنبال ستاپ های معاملاتی هستیم. اصل تصمیم گیری قیمت در کف ها و سقف هاست.

بعد از شکست ساختار، چه نوع ساختاری را باید در نظر بگیریم؟

بعد از شکست ساختار، انتهای لگ و یا حرکتی که باعث تغییر روند و ساختار شده را در نظر می گیریم.

سپاس گزاریم از اینکه این مقاله را تا انتها مطالعه کرده اید و موفقیت شما در معاملهگری و تمام مراحل زندگی را خواستاریم.

لطفاً نظر خود را در مورد این مقاله با ما در میان بگذارید.

جهت مشاهده فیلم های آموزش رایگان فارکس با آکادمی چرتکه همراه باشید.

این مقاله چقدر برایتان مفید بود؟

میانگین امتیاز 4.2 / 5. تعداد آرا: 66

7 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

حالا نمیدونم این مطالبو از کجا کپی زدی

ولی اون bms نیست bos هست

شما تازه وارد بازار شدین که چنین موضوع کوچیکی رو طوری بیان میکنی انگار نقصی هست در مقاله

دوست عزیز BMS و BOS هر دو یک معنا میدن و یعنی شکست در ساختار مارکت

BREAK MARKET STRACTURE

BREAK OF STRACTURE

شما هنوز structure رو نمیتونی بنویسی نفس

چشم محبت به عیب خلق نبیند اینهمه دیدن بهل به دیده معیوب

ممنون لطف دارید شما

سپاسگزارم

یک مقاله کلی بود اما مفید و در مجموع استفاده کردم . ممنون از لطفتون .