سلام. آیا شما یک تحلیل گر هستید یا یک تریدر؟ فهمیدن جواب این سوال چه کمکی به شما می کند؟ آیا بهتر است تحلیل گر باشید یا تریدر؟ و چطور یک تحلیل گر یا یک تریدر موفق باشیم؟

پاسخ این سوالات را امروز خواهیم یافت.

در صورتی که فرصت کافی دارید توصیه می کنیم فیلم 49 دقیقه ای زیر را مشاهده فرمایید.

این فیلم قسمت هایی از وبینار شماره 2 مخصوص اعضای دوره فوق حرفه ای است.

حتی اگر فیلم را هم تماشا کرده اید، مقاله را دنبال کنید و از نکات ارزشمندی که در ادامه آورده ایم استفاده کنید!

مثل همیشه، از ابتدا بگذارید سر اصل مطلب برویم!

تفاوت تحلیل گر و تریدر

به زبان ساده، تحلیل گر کسی است که فرضا بیان می کند تا تابستان 99 قیمت دلار بالا خواهد رفت، ولی تریدر، از همین الان به فکر نوسان گیری از بازار است و روی پول خود با معاملات روزانه ریسک می کند و سود می گیرد.

در واقع، یک تحلیل گر روی خط و خطوط و پیش بینی های خود سود می کند، ولی یک تریدر، روی پول خود ریسک می کند. (تحلیل گر حرف می زند ولی تریدر عمل می کند)

برای آن که یک معامله گر و سرمایه گذار موفق در بازار سرمایه باشیم، باید یک تحلیل گر و تریدر مؤفق باشیم!

چطور یک تحلیل گر مؤفق باشیم؟

برای آن که بتوانیم یک تحلیل گر مؤفق در بازار سرمایه باشیم، لازم است 3 بعد بازار را بشناسیم.

زمان

با یک مثال توضیح می دهیم:

فرض کنید یک تحلیل گر، با اطمینان و اعتماد به نفس، به شما می گوید سهم ذوب 100 درصد سود خواهد داد. او از حرف خود مطمئن است.

ولی نکته ی قابل توجه این جاست که سود موردنظر از سهم ذوب، طی چه مدت عاید خریدار آن خواهد شد؟ دو ماه؟ یک سال؟ دو سال؟

بنابراین همواره این بُعد را درک کرده و آن را در معاملات خود در نظر بگیرید.

قیمت

قیمت، بُعد دیگر را چطور می توانیم شناسایی کنیم؟

بر اساس 3 سطح می توانیم قیمت را در بازار شناسایی کنیم:

یک: سطوح حمایت و مقاومت استاتیک

دو: سطوح حمایت و مقاومت داینامیک (و یا همان خطوط روند)

سه: سطوح فیبوناتچی

الگوها

الگوها 3 نوع اصلی دارند:

یک: الگوهای کلاسیک مانند الگوهای ادامه دهنده (مثل الگوی پرچم و مستطیل) و بازگشتی (مثل الگوی سر و شانه، دو کف، سه سقف)

دو: الگوهای هارمونیک، همانطور که قبلا گفته شد، بازار با هارمونی (هماهنگی) خاصی جلو می رود و در نظم خاصی گیر می افتد. بعنوان مثال می توانید عملکرد سهم بترانس را در سال 98 بررسی کنید.

سه: امواج الیوت، در واقع امواج شگفت انگیز الیوت، که نیازی به معرفی ندارند!

پس از یادگیری الگوهای هارمونیک ، شما می توانید prz ها و trz ها را محاسبه کنید. در این مقاله قصد نداریم این دو اصطلاح را کامل شرح دهیم، در همین حد کافی است بدانیم که منظور از آن ها “محتمل ترین محدوده بازگشت بازار بر اساس قیمت و زمان” می باشد.

یک سوال مهم

چرا بعد زمان بسیار اهمیت بسیار بالایی دارد؟

برای درک این بحث، لازم است با مفهومی به نام، هزینه فرصت آشنا شویم.

فرض کنید شما در ابتدای سال 98، با یک میلیارد تومان سرمایه مازاد خود، یک خانه یک میلیارد تومانی می خریدید و در پایان سال، ارزش آن با 20 درصد سود، 1 میلیارد و 200 میلیون تومان شده بود.

اگر همین پول را برای مثال در بورس می گذاشتید، در مدت مشابه می توانستید، یک میلیارد تومان را به 1 میلیارد و 500 میلیون تومان تبدیل کنید و بنابراین، می توانستید سود بیشتری کنید.

شما در واقع 300 میلیون تومان در سرمایه گذاری خود روی ملک موردنظر، نسبت به بازار بورس، هزینه فرصت داشته اید.

تحلیل زمانی و درک بعد زمان به ما کمک می کند که هزینه فرصت کمتری متحمل شویم!

یک پِلن ساده و جذاب!

همواره گفته ایم که سهم خوب و بد نداریم و قیمت خوب و بد داریم! ما با تحلیل گری، قیمت خوب و بد را شناسایی می کنیم و با تریدری، وارد معامله مربوط به سهم می شویم.

یک تفاوت جالب دیگر بین تحلیل گران و تریدر ها!

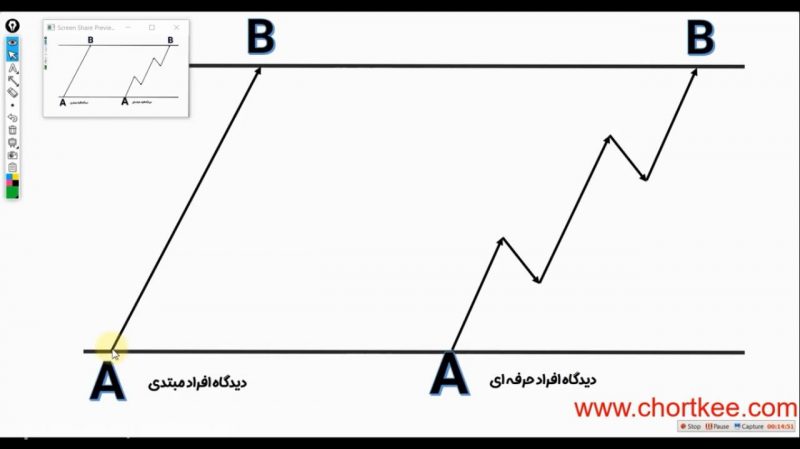

قبلا از ما شنیده اید که دیدگاه افراد مبتدی و حرفه ای در یک صعود چه تفاوتی دارند. به تصویر زیر توجه فرمایید.

در این مقاله، بهتر است بگوییم، دیدگاه افراد تحلیل گر این است که بازار اصطلاحا “یک کله” و بدون نوسان بالا می رود ولی تریدر معتقد است که بازار در صعود خود نوسان دارد و باید از سود نوسانات نیز استفاده کند.

همواره یادمان باشد ابتدا باید تحلیل گری حرفه ای باشیم تا بتوانیم یک تریدر مؤفق شویم!

تریدر کسی است که بتواند پلی بین تحلیل گری و معاملات خود ایجاد کند.

یک معامله گر یا تریدر مؤفق، برای معاملات خود می بایست یک “دورنمای مناسب” یا اصطلاحا “حد خوشی” تعیین کند. برای مثال حد خوشی شخص x در سال 99، 300 درصد است، یعنی زمانی که به این سود رسید، سود سال مالی خود را گرفته است.

برای اینکه در تعیین “حد خوشی” خود مؤفق باشید، مدیریت سرمایه را جدی بگیرید!!! در نظر نگرفتن قواعد مدیریت سرمایه، در بازار ریزشی به کارتان می آید و شما را نجات می دهد.

در مقالات و ویدیوهای بعدی درباره “روانشناسی معامله گری” بیشتر صحبت خواهیم کرد.

الان تقریبا همه ی ما آمادگی بازار صعودی را از نظر روانشناسی داریم، منتظر باشید تا باهم برای هر نوع بازاری، از جمله اصلاحی، ریزشی و … آماده شویم.

برای بررسی بیشتر، به ویدیوی این مقاله مراجعه کنید.

10 دیدگاه دربارهٔ «تحلیل گر هستید یا تریدر؟»

با سلام و عرض ادب استاد خدمت شما و همه همکاران زحمت کش شما

ممنونم از مطالب کارشناسی و کاربردی که در اختیارمون میگذارید.

با سلام از شما سپاس گزاریم.

سلام خسته نباشی اساتید محترم دوره آموزشی آنلاین داریددرآینده؟

سلام استاد همتی ،ببخشید ماچطور میتونیم بعد زمان راپیش بینی کنیم،؟من اصلا بابعدزمان آشنایی ندارم،لطفا راهنمایی بفرمائید.

عالی

با سلام

فقط میخوام مراتب سپاسگذاری خودم رو خدمت شما جناب همتی و همچین آقای مدنی برسونم. با ویدئو های شما جناب همتی، اطلاعات و آگاهی بنده افزایش یافت. باز هم سپاسگذارم

ممنون سایت بسیار ارزشمند و کارا ست خصوصا با بیان ساده و شیوا و قابل فهم استاد همتی

سلامت باشید ممنون.

بسیار عالی حرف نداره واقعا لذت میبرم

سلام عالی بود

ایران پک