شاخص میانگین دامنه واقعی (ATR) چیست و چگونه از آن استفاده کنیم؟

میانگین محدوده واقعی (ATR) یک شاخص فنی است که به طور گسترده توسط معامله گران حرفه ای برای اندازه گیری نوسانات بازار استفاده می شود. ولز وایلدر در کتاب خود ” اصول جدید در سیستم های معاملاتی فنی ” آن را معرفی کرد. از آن زمان، این اندیکاتور در طیف گسترده ای از شاخص های دیگر و معاملات تجاری گنجانده شده است.

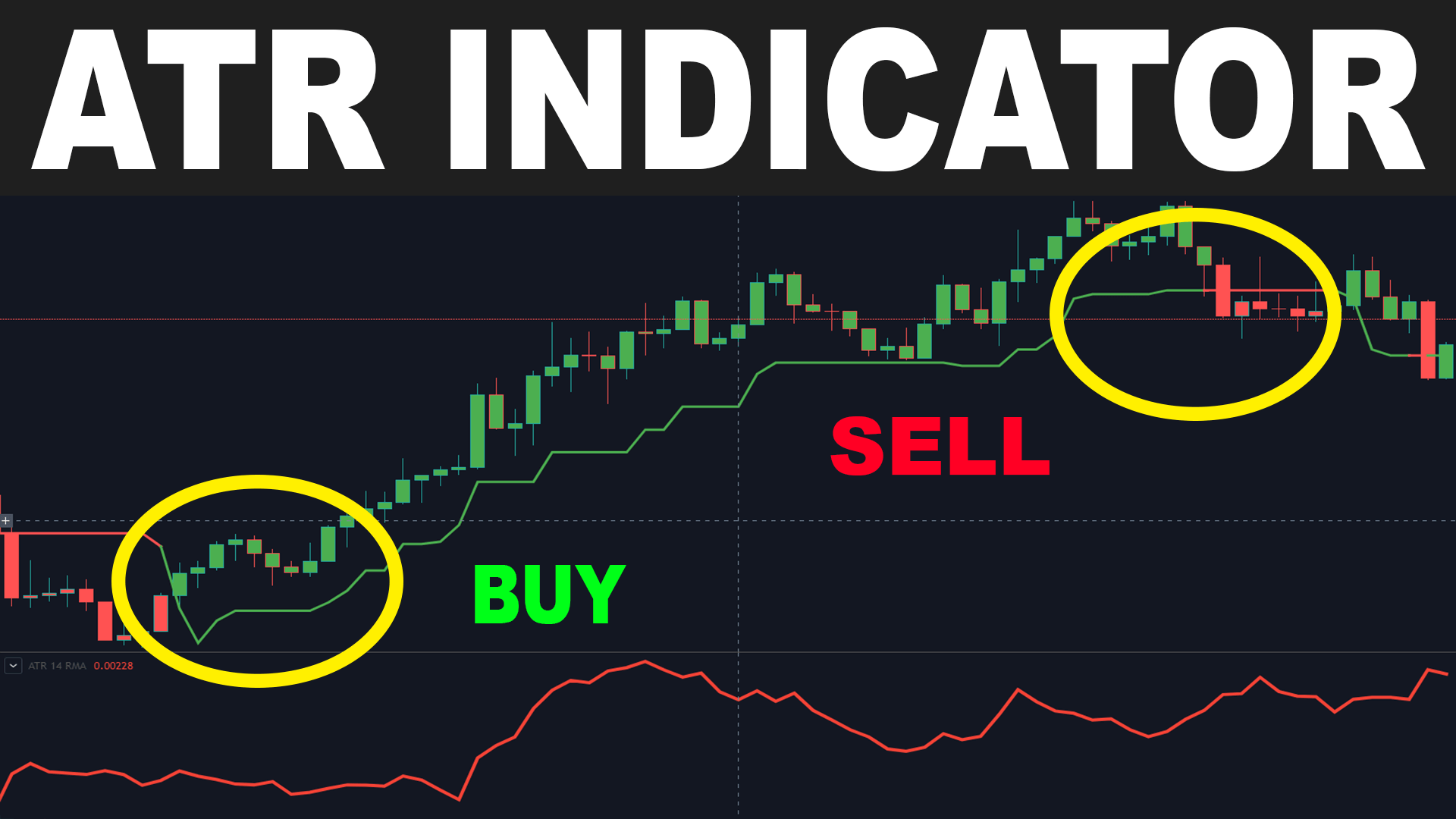

پس از کاهش شدید قیمت ناشی از فروش وحشتناک، میانگین محدوده واقعی اغلب به رقم بالایی در پایین بازار می رسد.

سطوح پایین این اندیکاتور معمولی است و با حرکات جانبی طولانی مدت که در اوج بازار و در طول تثبیت رخ می دهد، به وجود می آید. قوانین مشابهی در مورد نحوه تفسیر میانگین محدوده واقعی (ATR) مانند سایر شاخص های نوسان اعمال می شود.

ایده پشت این پیشبینی مبتنی بر شاخص، این است که احتمال تغییر روند با افزایش مقدار اندیکاتور افزایش مییابد و کاهش در مقدار اندیکاتور نشاندهنده حرکت ضعیفتر روند است.

میانگین محدوده واقعی (ATR) چیست؟

میانگین دامنه واقعی شاخص های فنی هستند که نوسانات بازار را اندازه گیری می کنند. این شاخص توضیح می دهد که چگونه نوسانات در طول تغییرات قیمت رخ می دهد، بهترین دوره معامله گری را تعیین می کند و به یک معامله گری ثابت دست می یابد.

وایلدر ابتدا ATR را برای کالاها توسعه داد، اما ممکن است از این شاخص ها به عنوان شاخص سهام و شاخص بازار استفاده شود. سهام با نوسان بالا دارای ATR بالاتر و سهام با نوسان پایین دارای ATR پایین تر است.

کارشناسان حرفه ای ممکن است از ATR برای ورود یا خروج از معاملات به عنوان یک ابزار ضروری در سیستم های معاملاتی استفاده کنند. این ابزار به معامله گران اجازه می دهد تا نوسانات روزانه دارایی ها را با استفاده از محاسبات ساده اندازه گیری کنند. این شاخص ها در درجه اول برای ارزیابی نوسانات ناشی از شکاف قیمت و محدود کردن حرکت های بالا و پایین استفاده می شوند.

شاخص میانگین محدوده واقعی (ATR) چگونه کار می کند؟

نرم افزار نشانگر میانگین محدوده واقعی پیش بینی هایی در مورد تغییرات روند از طریق ATR فعلی ارائه می دهد و نوسانات را نشان می دهد. مقادیر ATR را می توان با نوسانات بیشتر و ارزش بالای تغییرات روند افزایش داد.

علاوه بر این، ATR های پایین تر به معنای نوسانات بالاتر است. این علامت یک سیگنال برای یک بازار جانبی را ارائه می دهد. در غیر این صورت تعیین یک نشانگر بدون شاخص هایی مانند شاخص های حرکت جهت دار ADX یا شاخص های حرکت جهت دار (DMI) دشوار است.

فرآیند محاسبه شاخص میانگین برد واقعی

کارگزاران معاملات مجازند سیگنال های خرید و فروش را در کمتر از چهارده روز ایجاد کنند، در حالی که دوره های طولانی تر احتمال بیشتری برای ایجاد سیگنال های معاملاتی کمتر ایجاد می کند. یک مثال این است که چگونه یک سرمایه گذار باتجربه می تواند نوسانات سهام را در دوره های پنج روز معاملاتی تجزیه و تحلیل کند.

بنابراین معامله گران می توانند ATR را برای بازه 5 ساعته محاسبه کنند. با فرض اینکه قیمتهای تاریخی به ترتیب زمانی معکوس سازماندهی شدهاند، معاملهگر میتواند حداکثر مقدار اوج و کمترین قیمت فعلی، قدر مطلق اوجهای فعلی و کلوزهای قبلی و قدر مطلق پایینترین قیمت و کلوزهای قبلی را بدست آورد.

محاسبه ATR نیازمند کشف محدوده واقعی است. محدوده واقعی شامل highو low دوره فعلی و کلوزهای دوره قبلی (در صورت لزوم) می باشد. این محاسبه سه بار برای مقایسه نتایج و مقایسه آنها با یکدیگر انجام می شود.

همچنین ضروری است که از شماره گذاری منفی نیز اجتناب کنید. هنگامی که محدوده واقعی را دارید، میانگین محدوده واقعی نمایش داده می شود. ATR را به عنوان میانگین متحرک برای محدوده واقعی در نظر بگیرید.

میانگین برد واقعی چگونه کار می کند؟

معامله گران باید بدانند که نشانه مورد علاقه آنها چگونه ایجاد می شود تا بهترین تصمیمات معاملاتی را اتخاذ کنند. ما به شما نشان خواهیم داد که چگونه شاخص ATR را بدون عمیق شدن در محاسبات ریاضی به دست آورید.

ATR میانگین حرکت قیمت بازار را اندازه گیری می کند. بسته به نحوه ترسیم کندل ها، معمولاً با استفاده از یکی از سه روش محاسبه مقادیر True Range (TR) محاسبه می شود:

- روش 1 : زمانی که محدوده کندل فعلی از محدوده کندل قبلی بیشتر شود، جریان زیاد و کم استفاده می شود.

- روش 2: دوره فعلی منهای بسته شدن قبلی (مقدار مطلق). هر زمان که کندل فعلی بالاتر از کندل قبلی تمام شود، از آن استفاده می شود.

- روش 3: پایین دوره فعلی منهای کلوز قبلی (مقدار مطلق). این نماد زمانی استفاده می شود که کندل فعلی زیر کندل قبلی بسته شود.

در نتیجه، میتوان نتیجه گرفت که هر چه دامنه کندل بیشتر باشد، مقدار ATR بیشتر است.

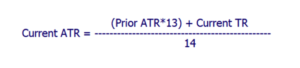

میانگین محدوده واقعی (ATR) اغلب بر اساس 14 دوره تعیین می شود و می تواند، روزانه، هفتگی یا ماهانه محاسبه شود. اولین مقدار دامنه واقعی به عنوان مقدار high منهای low کندل برای ایجاد شروع تعیین می شود.

ATR با مقدار دوره 14 روزه، میانگین مقادیر محدوده واقعی روزانه 14 روز گذشته است. فرمول ATR به شرح زیر است:

میانگین دامنه واقعی چگونه نوسان قیمت را اندازه گیری می کند؟

تفاوت بین سقف و کف بازار، محدوده قیمت روزانه را مشخص می کند. جزئیاتی در مورد نوسانات سهام ارائه می کند. محدوده های کوچک نشان دهنده حداقل نوسان است، در حالی که محدوده های بزرگ نشان دهنده نوسان زیاد است. کالاها و اختیار معامله با استفاده از همان فرمول (بالا منهای پایین) با سهام اندازه گیری می شوند.

افزایش ATR نشان دهنده افزایش نوسان قیمت است. افزایش در ATR قدرت برگشت قیمت را نشان می دهد. ATR جهت دار نیست.

بنابراین، یک ATR در حال گسترش می تواند نشان دهنده فشار فروش یا فشار خرید باشد. خوانش های بالای ATR اغلب به دنبال افزایش یا افت شدید است و انتظار نمی رود برای مدت طولانی ادامه داشته باشد.

اندازه گیری جانبی طولانی مدت جهت قیمت که باعث کاهش خوانش های ATR می شود، نشان دهنده نوسانات کمتر است. سطوح پایین ATR در دراز مدت ممکن است نشان دهنده تثبیت و احتمال تداوم حرکت یا برگشت باشد.

هنگامی که یک سهام یا کالا از محدود فراتر رود، احتمالاً برای مدتی در آن جهت حرکت می کند. شکاف های باز شدن دارای اشکالی هستند که نوسانات را پنهان می کنند که در محدوده روزانه دیده می شوند.

در صورت باز کردن محدودیت، محدوده یک کالا حداقل خواهد بود، و افزودن این مقدار کوچک به روز بعد احتمالاً منجر به معاملات مکرر خواهد شد.

پس از یک حرکت محدود، احتمال کاهش نوسانات وجود دارد. بنابراین، این یک فرصت عالی برای معامله گران برای جستجوی بازارهایی با شانس معاملات بهتر است.

سخن پایانی

ATR یک شاخص نوسانات ویژه است که نشان دهنده سطح علاقه یا بی تفاوتی در یک حرکت است نه یک شاخص جهت دار مانند MACD یا RSI. محدوده های عظیم یا محدوده های واقعی بزرگ، اغلب با حرکات قوی در هر دو جهت همراه هستند. این به ویژه در هنگام حرکت رو به جلو صادق است.

حرکات غیر الهام بخش ممکن است دامنه های باریکی را همراهی کند. بنابراین می توان از ATR برای تأیید اشتیاق برای حرکت یا شکست استفاده کرد. افزایش در ATR نشان دهنده فشار خرید قابل توجه است و از برگشت صعودی حمایت می کند. افزایش ATR و شکست حمایت نزولی نشان دهنده فشار فروش شدید و تقویت شکست حمایتی است.

سوالات متداول

میانگین برد واقعی به شما چه می گوید؟

محدوده میانگین یک شاخص نوسان است که نشان می دهد چند دارایی در مقادیر مختلف در یک دوره مشخص در حال حرکت هستند. اندیکاتورها ممکن است به معامله گران کمک کنند تا تصمیم بگیرند چه زمانی معامله را آغاز کنند یا تعیین کنند که چه زمانی باید اوردر گذاری کنند.

فرمول میانگین دامنه واقعی چیست؟

((The ATR formula: [(ATR xn-1) + (currently TR)/n. – TR = – max. (lowest, ABSH (highest before closed

به طور کلی، مقدار ATR در فواصل 14 روز محاسبه می شود.

ATR بالا نشانه چیست؟

سهامی با نوسانات بالا احتمالاً نوسانات بیشتری خواهد داشت و سهامی با نوسانات کم نوسانات کمتری خواهد داشت. این شاخص می تواند توسط مهندسان بازار در ورود و خروج از معاملات استفاده شود.

چگونه مقادیر ATR را می خوانید؟

ATR بالا نشان دهنده نوسانات بالاتر و ATR پایین نشان دهنده نوسانات پایین است. با این وجود، به یاد داشته باشید که ATR جهت گیری احتمالی روند را نشان نمی دهد، بلکه فقط نشان می دهد که چه چیزی از نظر نوسان قیمت در حال وقوع است.

این مقاله چقدر برایتان مفید بود؟

میانگین امتیاز 3 / 5. تعداد آرا: 7

1 دیدگاه دربارهٔ «شاخص میانگین دامنه واقعی (ATR) چیست و چگونه از آن استفاده کنیم؟»

سلام بسیار توضیحات خوب ومفیدی است .نسبت به سایر سایتهای که مطالعه کردم.فقط قسمتهای ویدئو ۲ به بعد در سایت اگه امکان داره قرار دهید .با تشکر از عوامل چر تکه