آموزش کامل تکنیک های معاملاتی پرایس اکشن البروکس

در این مقاله قصد داریم شما را با تکنیک های معاملاتی پرایس اکشن البروکس آشنا سازیم. و مرحله به مرحله تمام تکنیک های معامله گری را پیاده سازی کنیم تا شما بتوانید درک درستی از پرایس اکشن داشته باشید.

این چارت یک ساعته بازار استرالیا است که مشاهده می کنید. یک حرکت بسیار قوی ایجاد شده که قطعا نمی تواند توسط معامله گران خورد و یا نوسان گیران باشد. این حرکت بر اساس ورود بانک و موسسات ایجاد شده است. در این قسمت یک محدوده تقاضا قوی داریم. در چنین موقعیت هایی اول باید محدوده تقاضا را ترسیم کنیم .

چگونگی رسم یک محدوده تقاضا:

در چارت بالا که مشاهده می کنید یک حرکت شارپ داریم که شروع این حرکت را به عنوان کندل بیس در نظر می گیریم .

برای ترسیم یک محدوده بیس از شدو کندل بیس که مشخص کردیم تا انتهای بدنه کندل بیس یک محدوده حفاظت شده رو رسم می کنیم که به آن محدوده تقاضا میگوییم.

ترسیم محدوده تقاضا به این معنا نیست که الان باید وارد بازار شویم بلکه یکی از قدم های ورود ورود به معامله است. دلیل انجام این کار، برسی سطح مورد نظر و ارزش ورود و سرمایه گذاری را دارد یا خیر.

در چارت بالا که همان ادامه چارت قبلی هست(چارت یک ساعته بازار استرالیا) محدوده تقاضا خوبی را ترسیم کردیم و باید ارزش سطح این محدوده را بدست بیاوریم.

مواردی که برای انتخاب یک سطح مناسب باید رعایت شود:

- شروع یک حرکت قوی باشد :

همان طور که ملاحظه می فرمایید در چارت بالا حرکت قوی و سریع بوده و بازار زمان زیادی را روی سطح صرف در جا نزد نکرده است.

و این نشانه دهنده ورود بانک ها و موسسات به بازار است و این حرکت قوی توسط بانک یا موسسات ایجاد شده است.

- سایز کندل های محدوده :

کندل های بزرگ نشان دهنده این هستند که سرمایه زیاد وارد بازار شده تا این قیمت با سرعت بالایی تغییر کند.

- شکست سطح مقاومت قبلی:

قدرت حرکت با شکست سطح قبلی تایید می شود.

همان طور که در چارت بالا ملاحظه نمودید سطح بکر هست و برای اولین بار قرار است لمس شود. این فاکتور ها به ما کمک می کند که سطوح مناسب را انتخاب کنیم. و هر سطحی را سطح مناسب در نظر نگیریم، چون بازار دائم در حال ایجاد سطوح مختلف می باشد.

چگونه ریسک به ریوارد را انتخاب میکنیم؟

در چارت بالا همان طور که می بینید با مشخص کردن ریسک به ریوارد، مشخص می شود که سطح شرایط مناسبی برای ورود دارد و یا ارزش معامله کردن را دارد . با توجه به اینکه سطوح خوبی داریم ولی برای ورود باید بقیه فاکتور ها را نیز باید چک کنیم.

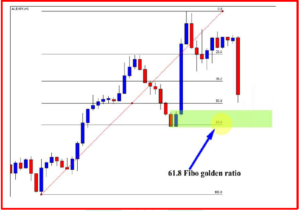

محدوده طلایی فیبوناچی

فاکتور بعدی که باید چک کنیم عدد طلایی فیبوناچی هست. اگر از ابزار فیبوناچی استفاده کنیم می بینیم که قیمت به محدوده طلایی برخورد کرده است.

محدوده طلای= 61.8 % فیبوناچی

برای ترسیم فیبوناچی دو نقطه کف و سقف هست که قیمت در حال نوسان و اصلاح حرکت است.

ملاحظه می فرمایید که با استفاده از ابزار فیبوناچی مطمئا شدیم که سطح تقاضای ما در محدوده طلایی فیبوناچی قرار دارد. پس این فاکتور هم ورود ما را به معامله تایید می کند.

حال باید تایم بالاتر ( تایم روزانه) را برسی کنیم تا متوجه شویم در جهت بازار در حال معامله هستیم یا خلاف جهت روند اصلی بازار می خواهیم معامله کنیم.

همان طور که ملاحظه می کنید در تایم روزانه که تایم بالاتر ما هست بازار در روند نزولی قرار دارد و ما می خواهیم خلاف جهت بازار معامله کنیم. که کار صحیح نمی باشد و ریسک بسیار بالایی دارد.

ترید خلاف جهت روند بازار

در چنین مواقعی ما دو راهکار داریم :

- با اینکه محدوده قوی و قابل قبولی داریم معامله نکنیم و منتظر نشانه های بازگشت باشیم

- با دیدن الگوی کندلی خیلی قوی با علم به ترید در خلاف جهت بازار معامله کنیم. در چنین مواردی با پذیرش ریسک بالا تصمیم می گیریم خلاف جهت روند وارد معامله شویم.

حال ما خلاف جهت بازار وارد معامله شده ایم چون محدوده خیلی قوی داریم که از طول کندل ها و همچنین حرکت شارپ کندل ها مشخص هست که روند بسیار قوی شروع شده و همچنین ریسک یه ریوارد بسار خوبی هم داریم. علاوه بر این موارد، در نقطه طلایی فیبوناچی هم قرار گرفته است که این نقطه بسیار قوی است

ملاحظه می فرمایید که قیمت به سطح تقاضا ما برخورد کرده و قیمت از سطح دفع شده این حرکت نشان دهنده این است که فروشندگان حمایت قوی را پیدا کرده اند و نمی توانند سطح را بشکنند. شدو ها نشان می دهند که در هر دو حرکت ایجاد شده توانایی شکست سطح را ندارند.

تله فروش

در شکست اول به یک مورد دیگر که قدرت سطح را تایید می کند و نشان می دهد که فروشندگان در تله خریداران ( تله فروش) گیر افتاده اند و این دستکاری بازار که اصتلاحا به آن شکست جعلی می گویند. این شکست جعلی همیشه توسط بانک ها و موسسات به وجود می آیند.دلیل ایجاد این شکست های جعلی زدن استاپ (حد ضرر) تریدرهای خورده پا را بزند و خلاف جهت حرکت مورد نظر حرکت کند.این اتفاق را در چارت بالا ملاحظه کردید.

یک کندل پین بارداریم که روی محدوده تقاضا بوجود آمده است و نشان می دهد که شروع یک فشار خرید را در پیش داریم. این دقیقا کندل مورد نظرما هست که برای تایید ورود ما به مارکت است. اصطلاحا به آن کندل تایید می گوییم. این پین بار ورود ما را به مارکت تایید می کند.

ایجاد این کندل پین بار ما را تحریک و تشویق به اردر گذاشتن می کند. پس ما باید در کلوز کندل پین بار وارد معامله شویم و حد ضرر را زیر شدو دورترین کندل نزولی قرار می دهیم (بلند ترین شدو را در نظر می گیریم) و تارگتمان (حد سود) را در اولین سطح عرضه قرار می دهیم.

ریسک به ریوارد

و اما همانطور که می بینید از فرمول ساده محاسبه ریسک به ریوارد هم استفاده می کنیم.

ریسک یا استاپ، برابر است با فاصله ورود تا استاپ.

ریوارد یا حد سود، برابر است با فاصله ورود تا تارگت.

پس ما 25 پیپ ریسک میکنیم و قرار هست اگر قیمت در جهت تحلیل ما حرکت کرد 83 پیپ سود بگیریم. که ریسک به ریوارد 1:3 را برایم ما فراهم می کند.

پس از پیدا کردن استاپ، تارگت و ریسک به ریوارد باید حجم معامله را بر اساس درصدی از حساب مشخص کنیم.

اگر برای 25 پیپ استاپلاس 300 دلار در نظر بگیریم، به ازای هر پیپ طبق محاسبه (333 دلار/25 پیپ = 13.32 دلار به ازای هر پیپ) ریسک کرده ایم.

با فرض اینکه حساب شما 000/10 دلار باشد، در حقیقت شما 3% سرمایه خود را در این معامله ریسک کرده اید. یعنی 333دلار یا به عبارتی3% پولمان را ریسک کرده ایم.

اگر قرار باشد به ازای هر پیپ 13 دلار ضرر کنید و قیمت 25 پیپ حد ضررتان را بزند 300 دلر ضرر می کنید. که همان 3% سرمایه تان است.

اگر ریسک شما بیشتر از 25 پیپ باشد، به فرض مثال:100 پیپ باشد باید حجم تان را مجدد تنظیم کنید. که ضررتان 300 دلار بماند.

اگر می خواهید حد ضررتان را دورتر بگذارید، باید حجمتان را کم کنید ریسک سرمایه تان ثابت بماند.

همانطور که مشاهده می کنید روند در جهت تحلیل ما حرکت کرده و 83 پیپ به ما سود رسانده است با ریسک به ریوارد 1:3 .

فرض کنید حساب شما 10000 دلار بود و شما در هر ترید فقط 3% ریسک کنید و شما در طول یه هفته 10 ترید با ریسک به ریوارد 1:3 انجام داده اید.

اگر قیمت در جهت تحلیل شما حرکت کند9% سود می کنید که معادل( 3*333=999 دلار ).

و زمانی که بازار استاپ شما را بزند شما 333 دلار ضرر داشته اید.

شما از این 10 تریدی که انجام داده اید 7 معامله ضرر ده و 3 معامله سود ساز داشته اید.

7 ترید ضرر ده*333= 2/331 دلار ضرر

3 ترید سود ده* 999= 2/997 دلار سود

همانطور که ملاحظه فرمودید در این حالت که بدترین سناریو بود را در نظر گرفتیم که شما70% پوزیشن های شما ضرر ده بوده و فقط 30%سود ساز داشته اید. شما 2/997 دلار سود کرده اید و 2/331 دلار ضرر که برایند شما می شود 666 دلار سود.این عمل قدرت و اهمیت بسیار بالای ریسک به ریوارد را نشان می دهد.

این مقاله چقدر برایتان مفید بود؟

میانگین امتیاز 3.5 / 5. تعداد آرا: 37