بهترین اندیکاتور فارکس

در بازارهای مالی و تجارت، اندیکاتورها (Indicator) ابزارهایی هستند که توسط تریدرها و سرمایهگذاران برای تحلیل و پیشبینی رفتار بازارها استفاده میشوند. اندیکاتورها معمولاً از دادههای قیمتی (مانند قیمت باز، بسته، حداکثر و حداقل در یک بازه زمانی خاص) یا حجم معاملات استفاده میکنند و با اعمال فرمولها و محاسبات مشخص، اطلاعات اضافی از بازار را نمایش میدهند.

اندیکاتورها به تریدرها کمک میکنند تا الگوها، روندها، تغییرات جهت و نقاط ورود یا خروج احتمالی در بازار را شناسایی کنند. انواع مختلفی از اندیکاتورها وجود دارند.

در این مقاله قصد داریم انواع اندیکاتورهای پرکاربرد را به شما معرفی کنیم.

اندیکاتور میانگین حرکت(Moving Average)

اندیکاتور میانگین حرکت (Moving Average) یکی از ابزارهای پرکاربرد در تحلیل تکنیکال بازارهای مالی است. این اندیکاتور با میانگین گیری از قیمتها در بازههای زمانی مشخص، الگوهای قیمتی و روندهای بازار را نمایش میدهد. اندیکاتور میانگین حرکت به تریدرها کمک میکند تا نویزهای روزانه قیمت را کاهش داده و الگوهای عمومی بازار را تشخیص دهند.

طرز استفاده و کاربرد اندیکاتور میانگین حرکت:

معرفی انواع میانگین حرکت:

دو نوع اصلی از میانگینهای حرکت وجود دارند: میانگین حرکت ساده (SMA – Simple Moving Average) و میانگین حرکت انفعالی (EMA – Exponential Moving Average). در SMA، تمام قیمتها در بازه زمانی مشخص جمع شده و به تعداد این قیمتها تقسیم میشود. اما در EMA، وزن بیشتری به قیمتهای اخیرتر داده میشود.

تشخیص روند بازار:

با استفاده از میانگین حرکت، میتوانید روند عمومی بازار را تشخیص دهید. میانگین حرکت به صورت خودکار خطوطی را در نمودار قیمتها ایجاد میکند که به شما کمک میکند تا روند صعودی یا نزولی بازار را بهبود ببینید.

شناسایی پشتیبانی و مقاومت:

میانگینهای حرکت میتوانند به شما کمک کنند تا سطوح پشتیبانی و مقاومت را شناسایی کنید. زمانی که قیمت از میانگین حرکت بزرگتر میشود، ممکن است به عنوان یک سطح پشتیبانی عمل کند و زمانی که قیمت از میانگین حرکت کوچکتر میشود، ممکن است به عنوان مقاومت عمل کند.

ایجاد سیگنال خرید و فروش:

انتقال یک میانگین حرکت از مدت زمان کوتاهتر به مدت زمان بلندتر (مثلاً 50 SMA به 200 SMA) میتواند سیگنال خرید یا فروش ایجاد کند. این معمولاً به عنوان “اندرو کراس” شناخته میشود. اگر میانگین حرکت کوتاهمدت از میانگین حرکت بلندمدت بپایین عبور کند، ممکن است سیگنال فروش ایجاد شود و بالعکس.

تشخیص تغییرات جهت بازار: تغییر جهت بازار ممکن است زمانی رخ دهد که قیمتها از میانگین حرکت عبور کنند. این میتواند به عنوان یک نشانه از تغییر جهت بازار عمل کند.

استفاده از میانگین حرکت با اندیکاتورهای دیگر: معمولاً تریدرها از میانگین حرکت به عنوان یک ابزار همراه با سایر اندیکاتورها میکنند. به عنوان مثال، ترکیب میانگین حرکت با شاخص قوت نسبی (RSI) میتواند به تشخیص تغییرات جهت بازار کمک کند.

برای استفاده مؤثر از اندیکاتور میانگین حرکت، مهم است که مدت زمان بازههای زمانی و نوع میانگین حرکت را با توجه به استراتژی و سبک تریدینگ خود انتخاب کنید. همچنین، با تجربه و تست در بازار، میتوانید بهترین تنظیمات برای استفاده از این ابزار را بیابید.

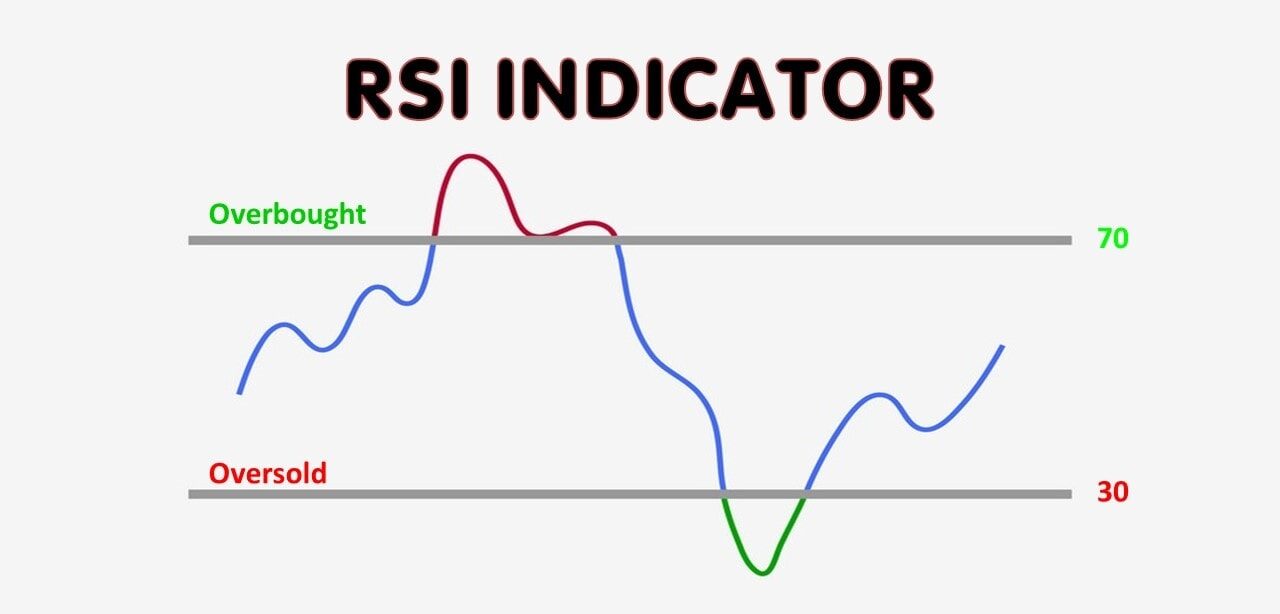

شاخص قوت نسبی (RSI)

شاخص قوت نسبی (RSI) یک اندیکاتور تحلیلی است که در تحلیل تکنیکال استفاده میشود تا قوت و ضعف قیمتها را اندازهگیری کند. این اندیکاتور توسط ویلیام وایلدر (Welles Wilder) ابداع شده است و برای تشخیص موقعیتهای خرید و فروش پتانسیلی در بازار مورد استفاده قرار میگیرد.

طرز استفاده و کاربرد شاخص قوت نسبی (RSI):

معرفی شاخص قوت نسبی (RSI):

RSI با توجه به نسبت میانگین مثبت افزایشی به میانگین منفی کاهشی در یک بازه زمانی مشخص محاسبه میشود. نتایج RSI معمولاً در بازه 0 تا 100 قرار دارد، که مقادیر بالای 70 به معنای خرید بیش از حد و مقادیر پایینتر از 30 به معنای فروش بیش از حد هستند.

تشخیص ورود و خروج از بازار:

وقتی که RSI از مقدار 30 به سمت بالا عبور میکند، ممکن است به عنوان یک سیگنال خرید در نظر گرفته شود. این نشاندهنده احتمال خریدی زیاد در بازار است. به مانندها، وقتی که RSI از مقدار 70 به سمت پایین عبور میکند، ممکن است به عنوان یک سیگنال فروش در نظر گرفته شود.

تشخیص ترندها: تغییرات جهت بازار را نیز میتوان با استفاده از RSI تشخیص داد. زمانی که RSI در محدوده بالایی (بالاتر از 70) برای مدت زمانی قرار دارد و سپس به سمت پایین حرکت میکند، ممکن است نشاندهنده تمایل به تغییر جهت از صعود به نزول باشد و بالعکس.

تشخیص وقفهها (Divergence): وقتی که نشاط قیمتی (قیمتها به بالا یا پایین حرکت میکنند) با RSI هماهنگ نیست، وقفه (Divergence) ایجاد میشود. این میتواند نشاندهنده تغییر جهت بازار باشد. به عبارت دیگر، اگر قیمتها رشد میکنند اما RSI کاهش مییابد، این میتواند نشانه یک ترند کمی اشتباه باشد.

استفاده از سطوح 50 و 70/30: برخی تریدرها از سطوح 50 و 70/30 به عنوان نقاط مهم برای تشخیص روندها و معاملات استفاده میکنند. مثلاً عبور RSI از مقدار 50 میتواند نشاندهنده تغییر جهت بازار باشد.

مهم است که در استفاده از RSI، به سایر ابزارهای تحلیلی و همچنین به شرایط کلی بازار توجه کنید. همچنین، ترکیب RSI با سایر اندیکاتورها و الگوهای قیمتی میتواند به تحلیل دقیقتر و بهتر اطلاعات بازار کمک کند.

اندیکاتور باند بولینجر (Bollinger Bands)

اندیکاتور باند بولینجر (Bollinger Bands) یک اندیکاتور تحلیلی است که به تحلیل تکنیکال در بازارهای مالی کمک میکند. این اندیکاتور توسط جان بولینجر (John Bollinger) ایجاد شده است و به منظور نمایش نوسانات قیمت و محدوده تغییرات قیمت در بازار مورد استفاده قرار میگیرد.

طرز استفاده و کاربرد باند بولینجر:

معرفی باند بولینجر:

باند بولینجر شامل سه خط میباشد. خط میانی یک میانگین حرکت (معمولاً میانگین حرکت ساده) است که معمولاً برای 20 دوره محاسبه میشود. دو خط دیگر به نام باندهای بالا و پایین نیز با استفاده از انحراف معیار (معمولاً به طور پیشفرض 2) از میانگین حرکت ایجاد میشوند.

تشخیص محدوده نوسانات قیمتی:

باند بولینجر میتواند به شما کمک کند تا محدوده نوسانات قیمتی در بازار را شناسایی کنید. وقتی که بازار خارج از باندهای بالا یا پایین بولینجر حرکت میکند، میتوانید به تغییرات قیمتی توجه کنید.

تشخیص تغییر جهت بازار:

وقتی که قیمتها از باند بالا به سمت باند پایین حرکت میکنند یا برعکس، این میتواند نشاندهنده تغییر جهت بازار باشد. به عبارت دیگر، اگر بازار از روند صعودی به روند نزولی تغییر کند، این ممکن است با خروج قیمتها از باند بالا همراه باشد.

استفاده از باندهای بولینجر به عنوان سطوح پشتیبانی و مقاومت:

باندهای بالا و پایین بولینجر میتوانند به عنوان سطوح پشتیبانی و مقاومت مورد استفاده قرار گیرند. زمانی که قیمتها به یکی از باندها نزدیک میشوند، ممکن است این سطوح به عنوان نقاط ورود یا خروج در نظر گرفته شوند.

تشخیص برشها (Squeeze):

زمانی که باندهای بالا و پایین بولینجر به یکدیگر نزدیک میشوند، معمولاً به عنوان “برش” شناخته میشود. این ممکن است نشاندهنده یک دوره نوسان کمتر در بازار و آمادگی برای تغییر جهت بازار باشد.

تطابق با سایر اندیکاتورها: باند بولینجر میتواند با سایر اندیکاتورها مانند شاخص قوت نسبی (RSI) و شمعهای ژاپنی ترکیب شود تا تحلیل دقیقتری از وضعیت بازار انجام شود.

توجه داشته باشید که اندیکاتور باند بولینجر تنها یکی از ابزارهای تحلیلی است و بهتر است همراه با اندیکاتورها و تحلیلهای دیگر استفاده شود تا به تحلیل دقیقتری از بازار برسید. همچنین، تجربه و تست در بازار به شما کمک میکند تا بهترین تنظیمات برای استفاده از این ابزار را بیابید.

این مقاله چقدر برایتان مفید بود؟

میانگین امتیاز 5 / 5. تعداد آرا: 1

1 دیدگاه دربارهٔ «بهترین اندیکاتور فارکس و نحوه استفاده از آن»

توضیحات عالیه ، متن روان و دوست داشتنیه ، پیشنهاد من اینه که اگه از تصویر در کنار توضیحات بکار بگیرید خیلی بهتر میشه